Reciba alertas instantáneas cuando salgan noticias sobre sus acciones. Solicite su prueba gratuita de 2 semanas para StreetInsider Premium aquí.

SUMARIO PAGSROSPECTUS

1 de octubre de 2019

VALIC COMPANY Yo yoNTERNACIONAL solSobrenatural siOND FUND

(TICKER: VCIFX)

El Folleto Estatutario del Fondo y la Declaración de Información Adicional del 1 de octubre de 2019,

y los informes de accionistas más recientes se incorporan y forman parte de este Folleto Resumen por referencia. El Fondo se ofrece solo a cuentas separadas registradas y no registradas de The Variable Annuity Life Insurance Company y sus

afiliados y planes de jubilación e IRA elegibles y no está destinado a ser utilizado por otros inversores.

Antes de invertir, es posible que desee revisar

el Prospecto Legal del Fondo, que contiene más información sobre el Fondo y sus riesgos. Puede encontrar el Prospecto Legal y la información incorporada en línea en www.valic.com/onlineprospectus. También puedes obtener esto

información sin costo llamando al 800-448-2542 o enviando una solicitud por correo electrónico a VALICClientCommunicationsRequest@valic.com.

Los valores y

La Comisión de Intercambio no ha aprobado o desaprobado estos valores, ni ha determinado que este Folleto sea exacto o completo. Es un delito penal declarar lo contrario.

La siguiente divulgación no se aplica a los inversores que poseen acciones de fondos de manera beneficiosa a través de un contrato de seguro variable. Cada aplicable

la compañía de seguros proporcionará información sobre la entrega de informes de accionistas de fondos a los propietarios de sus contratos.

A partir del 1 de enero de 2021,

según lo permitido por las regulaciones adoptadas por la Comisión de Bolsa y Valores, las copias en papel de los informes de accionistas del Registrante ya no se enviarán por correo, a menos que usted solicite específicamente copias en papel de los informes del Registrante.

En cambio, los informes estarán disponibles en un sitio web, y se le notificará por correo cada vez que se publique un informe y se le proporcione un enlace al sitio web para acceder al informe. Si ya eligió recibir informes de accionistas electrónicamente, usted

no se verá afectado por este cambio y no necesita tomar ninguna medida. Puede optar por recibir informes de los accionistas y otras comunicaciones del Registrante o de la Compañía de Servicios de Jubilación VALIC (VRSCO), como su encargado de registros del plan de jubilación,

electrónicamente comunicándose con nosotros al 1-800-448-2542 o iniciando sesión en su cuenta en VALIC Online en www.valic.com.

Puedes elegir recibir todo

futuros informes en papel sin cargo. Puede informar al Registrante o VRSCO que desea continuar recibiendo copias en papel de sus informes de accionistas contactando al 1-866-345-5954 o visitando FundReports.com y proporcionando la identificación única de 20 dígitos

ubicado arriba o debajo de su dirección postal. Su elección de recibir informes en papel se aplicará a todos los fondos mantenidos dentro de la cuenta del plan de jubilación patrocinado por su empleador con VRSCO.

Objetivo de inversión

El Fondo busca altos ingresos corrientes

a través de inversiones principalmente en títulos de deuda con grado de inversión emitidos o garantizados por gobiernos extranjeros.

Honorarios y gastos del fondo

Esta tabla describe las tarifas y

gastos que puede pagar si compra y mantiene acciones del Fondo. Los gastos operativos anuales del Fondo no reflejan los cargos por cuenta separados cobrados en la anualidad variable o en la póliza de seguro de vida variable (“Contratos variables”)

en el que se ofrece el Fondo. Si se mostraran tarifas de cuenta separadas, los gastos operativos anuales del Fondo serían mayores. Consulte su prospecto de contrato variable para obtener más detalles sobre las tarifas de cuenta separadas.

Gastos operativos anuales del fondo (gastos que paga cada año como porcentaje del valor de su inversión)

|

|

|

|

| |

|

Los gastos de gestión

|

|

|

0,50 |

% |

|

Otros gastos

|

|

|

0,15 |

% |

|

Gastos operativos totales del fondo anual

|

|

|

0,65 |

% |

Ejemplo de gastos

Este ejemplo está destinado a ayudarlo a comparar el costo de invertir en el Fondo con el costo de invertir en otros fondos mutuos. El ejemplo supone

que invierte $ 10,000 en el Fondo durante los períodos indicados y luego canjea todas sus acciones al final de esos períodos. El ejemplo también supone que su inversión tiene un rendimiento del 5% cada año y que los gastos operativos del Fondo

permanece igual. El ejemplo no refleja los cargos impuestos por el contrato variable. Si se reflejaran las tarifas del Contrato Variable, los gastos serían mayores. Consulte el folleto del contrato variable para obtener información sobre dichos cargos. Aunque tu

los costos reales pueden ser mayores o menores, de acuerdo con estos supuestos y los gastos netos que se muestran en la tabla de tarifas, sus costos serían:

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| |

| 1 año |

|

|

3 años |

|

|

5 años |

|

|

10 años |

|

| PS |

66 |

|

|

PS |

208 |

|

|

PS |

362 |

|

|

PS |

810 |

|

Volumen de negocios de cartera

El Fondo paga los costos de transacción, como las comisiones, cuando compra y vende valores (o "entrega" sus

FUND SUMARIO: YONTERNACIONAL solSobrenatural

siOND FUND

portafolio). Estos costos, que no se reflejan en los gastos operativos anuales del fondo o en el Ejemplo,

afectar el rendimiento del Fondo.

Durante el año fiscal más reciente, la tasa de rotación de la cartera del Fondo fue del 94% del valor promedio de su cartera.

Principales estrategias de inversión del fondo

El fondo tiene como objetivo darle extranjeros

oportunidades de inversión principalmente en títulos de deuda con grado de inversión y patrocinados por el gobierno. Además, el Fondo intenta que todas sus inversiones sean pagaderas en monedas extranjeras. El Fondo también puede convertir su efectivo a moneda extranjera.

En circunstancias normales, al menos el 80% de los activos netos del Fondo deben ser emitidos, patrocinados o garantizados por el gobierno. El fondo invierte al menos

65% del total de activos en títulos de deuda con grado de inversión. El Fondo puede invertir hasta el 35% de los activos totales en valores por debajo del grado de inversión ("bonos basura"). Ejemplos de inversiones del Fondo incluyen deuda externa y mercado monetario extranjero

valores, valores del mercado monetario nacional de alta calidad y obligaciones de deuda emitidas o garantizadas por el gobierno de los EE. UU., y transacciones de cambio de moneda extranjera.

Además, el Subadvisor puede intentar cubrir la exposición a divisas y puede invertir hasta el 50% de los activos totales en futuros y opciones (derivados), para

fines de cobertura de divisas. El Fondo puede invertir significativamente en valores gubernamentales de países de mercados emergentes.

El fondo es un no diversificado

fondo, lo que significa que puede invertir en un número menor de emisores que un fondo diversificado.

Para generar ingresos adicionales, el Fondo puede

prestar valores de cartera a corredores de bolsa y otras instituciones financieras siempre que el valor de los valores prestados no supere el 30% de los activos totales del Fondo. Estos préstamos generan ingresos para el Fondo y están garantizados en efectivo

y valores emitidos o garantizados por el gobierno de los EE. UU. o sus agencias o instrumentos. Los inversores recibirán un aviso por escrito de al menos 60 días antes de cualquier cambio en la política de inversión del 80% del Fondo establecida anteriormente.

Principales riesgos de invertir en el fondo

Como con cualquier fondo mutuo, puede

no garantice que se alcanzará el objetivo de inversión del Fondo o que el rendimiento neto de una inversión en el Fondo superará lo que podría haberse obtenido a través de otros vehículos de inversión o ahorro. Las acciones del Fondo no son bancarias.

depósitos y no están garantizados ni asegurados por ningún banco, entidad gubernamental o la Corporación Federal de Seguro de Depósitos. Si el valor de los activos del Fondo disminuye, podría perder dinero.

El siguiente es un resumen de los principales riesgos de invertir en el Fondo.

Llamada o riesgo de prepago. Durante los períodos de caída de las tasas de interés, un emisor de bonos puede

“Llame” a un bono para pagarlo antes de su fecha de vencimiento. Es posible que el Fondo solo pueda invertir los ingresos del bono a tasas de interés más bajas, lo que resulta en una disminución de los ingresos del Fondo.

Riesgo crediticio. El Fondo puede sufrir pérdidas si el emisor de una garantía de renta fija propiedad del Fondo no puede hacer intereses o capital

pagos

Riesgo de cambio. Debido a que las inversiones extranjeras del Fondo generalmente se mantienen en monedas extranjeras, el Fondo podría experimentar

ganancias o pérdidas basadas únicamente en cambios en la tasa de cambio entre monedas extranjeras y el dólar estadounidense. Tales ganancias o pérdidas pueden ser sustanciales.

Riesgo de derivados. Los precios de los derivados pueden moverse de manera inesperada debido al uso del apalancamiento y otros factores y pueden dar lugar a un aumento

volatilidad o pérdidas. Es posible que el Fondo no pueda rescindir o vender posiciones de derivados, y puede que no siempre exista un mercado secundario líquido para las posiciones de derivados.

Riesgo de cobertura. Una cobertura es una inversión realizada para reducir el riesgo de movimientos adversos de precios en un valor, tomando una compensación

posición (a menudo a través de un instrumento derivado, como una opción o una venta corta). Si bien las estrategias de cobertura pueden ser formas muy útiles y económicas de reducir el riesgo, a veces son ineficaces debido a cambios inesperados en el mercado. Cobertura

también implica el riesgo de que los cambios en el valor del valor relacionado no coincidan con los de los instrumentos que están siendo cubiertos como se esperaba, en cuyo caso las pérdidas en los instrumentos que están siendo cubiertos no pueden reducirse.

Riesgo de inversión extranjera. La inversión en valores extranjeros implica riesgos debido a varios factores, como la falta de liquidez, la falta de público

información, cambios en los tipos de cambio entre monedas extranjeras y el dólar estadounidense, desarrollos políticos, sociales y legales desfavorables, o inestabilidad económica y financiera. Las empresas extranjeras no están sujetas a la contabilidad ni a la contabilidad de EE. UU.

normas de información financiera y pueden tener procedimientos de liquidación más riesgosos. Las inversiones estadounidenses que están denominadas en monedas extranjeras o que se negocian en mercados extranjeros, o los valores de compañías estadounidenses que tienen operaciones extranjeras significativas pueden

estar sujeto al riesgo de inversión extranjera.

Riesgo de mercados emergentes. Además de los riesgos asociados con las inversiones en valores extranjeros,

Los valores de mercados emergentes están sujetos a riesgos adicionales, lo que generalmente hace que estos valores sean más volátiles que los valores de emisores ubicados en países desarrollados.

Riesgo de deuda soberana extranjera. Los valores de deuda soberana extranjera están sujetos al riesgo de que una entidad gubernamental pueda retrasar o negarse a pagar

intereses o pagar el principal de su deuda soberana, debido, por ejemplo, a problemas de flujo de efectivo, reservas insuficientes de divisas, consideraciones políticas, sociales y económicas, el tamaño relativo de la posición de deuda de la entidad gubernamental

en relación con

FUND SUMARIO: YONTERNACIONAL solSobrenatural

siOND FUND

economía o la imposibilidad de implementar reformas económicas requeridas por el Fondo Monetario Internacional o

otros organismos multilaterales. Si una entidad gubernamental incumple, puede solicitar más tiempo para pagar o préstamos adicionales.

Tasa de interés

Riesgo. El valor de los valores de renta fija puede disminuir cuando las tasas de interés suben o aumentar cuando las tasas de interés bajan. El interés ganado en valores de renta fija puede disminuir cuando las tasas de interés bajan o aumentar cuando las tasas de interés bajan.

arriba. Los bonos de cupón a largo plazo y más bajos tienden a ser más sensibles a los cambios en las tasas de interés. El Fondo puede estar sujeto a un mayor riesgo de aumento de las tasas de interés debido al período actual de tasas históricamente bajas y el efecto de posibles

iniciativas de política fiscal del gobierno y la reacción del mercado resultante a estas iniciativas. El Fondo puede estar sujeto a un mayor riesgo de aumento de las tasas de interés debido al período actual de tasas históricamente bajas y al efecto del gobierno potencial

iniciativas de política fiscal y la reacción del mercado resultante a estas iniciativas.

Riesgo de bonos basura. Renta fija de alto rendimiento y alto riesgo

los valores (a menudo denominados "bonos basura") pueden implicar un riesgo de crédito, un riesgo de mercado y un riesgo de tasa de interés significativamente mayores en comparación con los valores de renta fija de mayor calificación. Los emisores de bonos basura son menos seguros financieramente y sus

los valores son más sensibles a las recesiones en la economía. El mercado de los bonos basura puede no ser tan líquido como el de los valores con calificaciones más altas.

Riesgo de mercado. El precio de las acciones del Fondo puede caer debido a la debilidad en el amplio mercado, una industria en particular, o participaciones específicas o debido a

desarrollos políticos o económicos adversos aquí o en el extranjero, cambios en la psicología del inversionista o fuertes ventas institucionales. Los precios de los valores individuales pueden fluctuar, a veces dramáticamente, de un día a otro. Los precios de las acciones y otros

Los valores de renta variable tienden a ser más volátiles que los valores de renta fija.

Riesgo de no diversificación. Porque el Fondo puede invertir en un

menor número de emisores, su valor puede verse afectado en mayor medida por el desempeño de cualquiera de esos emisores o por cualquier evento económico, político, de mercado o regulatorio que afecte a cualquiera de esos problemas que un fondo que invierte en un

mayor número de emisores

Riesgo de invertir en valores del mercado monetario. Una inversión en el Fondo está sujeta al riesgo de que el valor de

sus inversiones pueden estar sujetas a cambios en las tasas de interés, cambios en la calificación de cualquier valor del mercado monetario y en la capacidad de un emisor para realizar pagos de intereses y capital.

Riesgo de obligaciones del gobierno de EE. UU. Las obligaciones del Tesoro de los Estados Unidos están respaldadas por la "plena fe y crédito" del Gobierno de los Estados Unidos y son

generalmente se considera que tiene bajo riesgo de crédito. A diferencia de las obligaciones del Tesoro de EE. UU., Los valores emitidos o garantizados por agencias o autoridades federales y las entidades o empresas patrocinadas por el gobierno de EE. UU. Pueden o no estar respaldadas por la totalidad

fe y crédito de la

El gobierno de EE. UU. Y, por lo tanto, están sujetos a un mayor riesgo de crédito que los valores emitidos o garantizados por el Tesoro de EE. UU.

Riesgo de préstamo de valores. La participación en préstamos de valores podría aumentar el riesgo de mercado y de crédito para las inversiones del Fondo. El fondo puede perder dinero

si no recupera los valores prestados, el valor de la garantía cae o el valor de las inversiones realizadas con la garantía de efectivo disminuye. Si el valor de la garantía en efectivo o de las inversiones del Fondo de la garantía en efectivo cae

por debajo del monto adeudado a un prestatario, el Fondo también puede incurrir en pérdidas que excedan el monto que ganó al prestar el valor. El préstamo de valores también implica el riesgo de demora en recibir garantías adicionales o la posible pérdida de derechos en el

colateral si el prestatario falla. Otro riesgo de préstamo de valores es el riesgo de que los valores de cartera prestados no estén disponibles para el Fondo de manera oportuna y, por lo tanto, el Fondo puede perder la oportunidad de vender los valores a

Precio deseable.

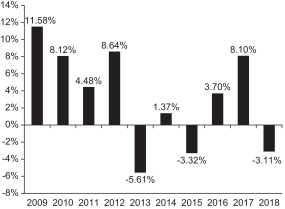

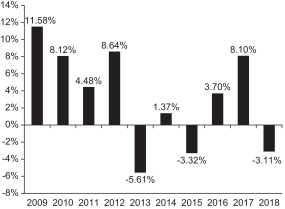

Información de rendimiento

El siguiente gráfico de barras de riesgo / retorno

y la Tabla ilustra los riesgos de invertir en el Fondo mostrando cambios en el rendimiento del Fondo de año calendario a año calendario y comparando los rendimientos anuales promedio del Fondo con los del Índice de Bonos del Gobierno Mundial FTSE

(WGBI) (sin cobertura), el índice JPMorgan Emerging Markets Bond Index (EMBI), el índice JPMorgan EMBI Global Diversified y un índice combinado, que está compuesto por el FTSE WGBI (sin cobertura) (70%) y el índice JP Morgan EMBI Global Diversified ( 30%). Tasas y

Los gastos incurridos a nivel de contrato no se reflejan en el gráfico de barras o en la tabla. Si se reflejaran estos montos, los rendimientos serían menores que los mostrados. Por supuesto, el rendimiento pasado no es necesariamente una indicación de cómo funcionará el Fondo

en el futuro.

Durante el período de 10 años que se muestra en el gráfico de barras, el rendimiento más alto para un trimestre fue de 9.12% (trimestre terminado

30 de septiembre de 2010) y el rendimiento más bajo para un trimestre fue de -7.18% (trimestre terminado el 31 de diciembre de 2016). El rendimiento del calendario hasta la fecha al 30 de junio de 2019 fue de 6.98%.

FUND SUMARIO: YONTERNACIONAL solSobrenatural

siOND FUND

Rendimientos totales anuales promedio (Para los períodos terminados el 31 de diciembre de 2018)

|

|

|

|

|

|

|

|

|

|

|

|

| |

| |

|

1

Año

|

|

|

5 5

Años

|

|

|

10

Años

|

|

|

|

|

| |

|

Fondo

|

|

|

-3,11 |

% |

|

|

1,26 |

% |

|

|

3.24 |

% |

|

Índice mixto

|

|

|

-1,85 |

% |

|

|

1.99 |

% |

|

|

3,52 |

% |

|

FTSE WGBI (sin cobertura)

|

|

|

-0,84 |

% |

|

|

0,78 |

% |

|

|

1,52 |

% |

|

JPMorgan EMBI Global Diversified Index

|

|

|

-4,26 |

% |

|

|

4.80 |

% |

|

|

8.20 |

% |

Asesor de inversiones

El asesor de inversiones del Fondo es The Variable

Compañía de seguros de vida anual.

El Fondo está subadministrado por PineBridge Investments LLC.

Administradores de cartera

|

|

| |

|

Nombre y título

|

|

portafolio

Gerente de la

Fondo

Ya que

|

|

| |

|

Anders Faergemann

Director Gerente y Gerente Senior de Cartera Soberana, Mercados Emergentes Fijos

Ingresos

|

|

2009 |

|

Dmitri Savin, CFA

Vicepresidente sénior y gerente de cartera, renta fija de mercados emergentes

|

|

2016 |

Compras y ventas de acciones de cartera

Las acciones de los Fondos solo pueden ser

comprado o redimido a través de contratos variables ofrecidos por las cuentas separadas de VALIC u otras compañías de seguros de vida participantes y a través de planes de jubilación calificados ("Planes") e IRA. Se pueden comprar acciones de cada Fondo y

se canjea cada día que la Bolsa de Nueva York está abierta, al valor liquidativo del Fondo determinado después de recibir una solicitud en buen estado.

los

Los fondos no tienen ningún mínimo de inversión inicial o posterior. Sin embargo, su compañía de seguros puede imponer mínimos de inversión o valor de cuenta. El prospecto (u otro documento de oferta) para su Contrato Variable puede contener información adicional.

información sobre compras y reembolsos de acciones de los Fondos.

Información sobre los impuestos

Los fondos no estarán sujetos a

El impuesto sobre la renta federal de los Estados Unidos sobre la renta imponible de la compañía de inversión neta o las ganancias netas de capital distribuidas a los accionistas como dividendos ordinarios de ingresos o dividendos de ganancias de capital y las cuentas separadas que reciben los dividendos no están sujetas a impuestos.

Sin embargo, los titulares de contratos pueden estar sujetos al impuesto federal sobre la renta (y un impuesto federal de Medicare del 3.8% que se aplica a la red

ingresos, incluidos los pagos de anualidades imponibles, si corresponde) tras la retirada de un Contrato Variable. Los titulares de contratos deben consultar el prospecto (u otro documento de oferta) para la Variable

Contrato de información adicional sobre impuestos.

Pagos a intermediarios y otros intermediarios financieros

Los fondos no se venden directamente a

el público en general, en cambio, se ofrecen a cuentas separadas registradas y no registradas de VALIC y sus afiliados, y a Planes e IRA. Los Fondos y sus compañías relacionadas pueden realizar pagos a la compañía de seguros patrocinadora o sus

afiliados para mantenimiento y distribución de registros. Estos pagos pueden crear un conflicto de intereses, ya que pueden ser un factor que la compañía de seguros considera al incluir los Fondos como opciones de inversión subyacentes en un contrato variable. Visite su

sitio web de la compañía de seguros patrocinadora para obtener más información.

Toda la información contenida en este sitio web se publica solo con fines de información general y no como un consejo de inversión. Cualquier acción que el lector realice sobre la información que se encuentra en nuestro sitio web es estrictamente bajo su propio riesgo. Nuestra prioridad es brindar información de alta calidad. Nos tomamos nuestro tiempo para identificar, investigar y crear contenido educativo que sea útil para nuestros lectores. Para mantener este estándar y continuar creando contenido de buena calidad. Pero nuestros lectores pueden basarse en su propia investigación.