PUNTOS CLAVE:

- El Senado de Estados Unidos ha aprobado el paquete de estímulo fiscal de Joe Biden de 1,9 billones de dólares. El proyecto del ley volverá a la Cámara de Representantes esta semana para una votación final.

- Además de las noticias en el frente fiscal, el dato de la inflación recibirá mucho escrutinio por parte de los inversores.

- La reacción de la curva de rendimientos a los estímulos fiscales y al IPC será clave para el S&P 500 a corto plazo.

Lo más leído: Las perspectivas del oro se deterioran, su ciclo alcista parece concluir. ¿Qué pasa en el mercado?

El Senado de Estados Unidos aprobó el fin de semana, por 50-49 votos, el plan de estímulo fiscal de 1,9 billones de dólares promovido por la administración Joe Biden para paliar los devastadores efectos económicos causados por la pandemia de coronavirus. La Cámara de Representantes, liderada por el Partido Demócrata, examinará esta legislación en los próximos días para una votación final, de modo que pueda ser aprobada y enviada al escritorio de Biden para su promulgación.

El proyecto de ley, que incluye transferencias directas de 1.400 dólares a los contribuyentes, asistencia a los gobiernos estatales y locales, fondos para acelerar las vacunaciones, mejora de las prestaciones por desempleo y ayudas financieras a las empresas, puede considerarse un catalizador positivo para el crecimiento y la inflación, y por tanto puede presionar al alza los tipos de interés a largo plazo en el país.

Suscríbete aquí a nuestro boletín financiero sobre los mercados

En este marco, será importante ver cómo reacciona la curva de rendimiento de la deuda pública en los próximos días y semanas para determinar qué dirección podrían tomar los activos de riesgo, como los valores tecnológicos y los vinculados al ciclo económico. Como referencia, a finales de febrero, cuando la rentabilidad del bono estadounidense a 10 años se disparó abruptamente hasta el 1,61% desde el 1,08% de principios de ese mes, el Nasdaq 100 sufrió su mayor caída en cuatro meses, con un descenso del 3,6%, abatido por una rápida rotación hacia posiciones más defensivas.

Si bien la reciente transición hacia tasas más altas en la parte larga de la curva responde a la mejora de las perspectivas económicas, la velocidad del ajuste es preocupante, ya que genera incertidumbre sobre las condiciones de financiación, socaba la confianza de los inversores y puede convertirse en un factor de inestabilidad y volatilidad para los mercados.

Recomendado por Diego Colman

Solicite gratuitamente su Pronóstico de los índices bursátiles

INFLACIÓN EN ESTADOS UNIDOS

Además de las noticias en el frente fiscal, otro acontecimiento de gran impacto para los mercados esta semana será el dato de la inflación de Estados Unidos.

La Oficina de Estadística Laboral publicará el índice de los precios al consumidor de febrero el miércoles a las 8: 30 am hora de Nueva York . Se espera que el IPC haya subido un 0,4% con respecto a enero y un 1,7% en términos interanuales, aunque es probable que las cifras sorprendan al alza como consecuencia de la fuerte subida de los precios de la gasolina y los servicios energéticos.

Si la inflación supera las previsiones, los inversores podrían empezar a descontar un endurecimiento de la política monetaria por parte de la Fed más rápido de lo previsto, en forma de reducción del programa de alivio cuantitativo. Estas expectativas podrían reforzar la trayectoria ascendente de los tipos de interés a largo plazo, creando volatilidad y un comportamiento defensivo en Wall Street a muy corto plazo.

| Variación en | Largos | Cortos | Interés abierto |

| Diario | 3% | 9% | 6% |

| Semanal | -6% | -10% | -9% |

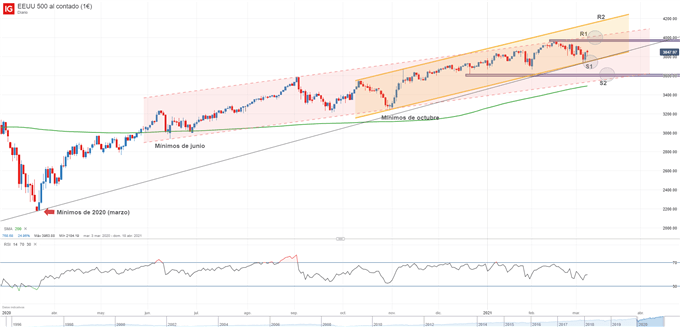

ANÁLISIS TÉCNICO DEL S&P 500

La semana pasada, tras fuertes caídas, el S&P 500 logró encontrar apoyo en la parte inferior de un canal ascendente vigente desde octubre, en la zona de 3.725. Desde esos niveles, el índice ha protagonizado un pequeño rebote técnico, aunque el impulso alcista no parece tener mucha fuerza. Para tener más convicción en las subidas y en que la corrección ha terminado, el S&P 500 tendrá que reconquistar sus máximos históricos en los 3.964. Si esto ocurre, el precio tendría menos obstáculos para dirigirse hasta los 4.150 (límite superior del canal alcista de octubre).

Por el contrario, si vemos nuevos descensos y los vendedores provocan una ruptura decisiva de los 3.725 puntos, el precio podría caer hasta el filo de los 3.600 en un horizonte de corto plazo, soporte creado por el mínimo del 21 de diciembre y el límite inferior de un canal alcista extendido desde junio.

Te puede interesar: ¿Qué es el S&P 500? Guía sobre el índice bursátil más importante del mundo

GRÁFICO TÉCNICO DEL S&P 500

HERRAMIENTAS DE FORMACIÓN PARA TRADERS

—Escrito por Diego Colman, estratega de mercados de DailyFX

Sígueme en Twitter: @DColmanFX

Descargo de responsabilidad

Toda la información contenida en este sitio web se publica solo con fines de información general y no como un consejo de inversión. Cualquier acción que el lector realice sobre la información que se encuentra en nuestro sitio web es estrictamente bajo su propio riesgo. Nuestra prioridad es brindar información de alta calidad. Nos tomamos nuestro tiempo para identificar, investigar y crear contenido educativo que sea útil para nuestros lectores. Para mantener este estándar y continuar creando contenido de buena calidad. Pero nuestros lectores pueden basarse en su propia investigación.