Los grandes bancos de inversión del mundo, los afamados intermediarios financieros, los prestigiosos analistas han comenzado el año equivocándose.La divisa de la eurozona, el euro, debería apreciarse contra el dólar estadounidense siguiendo la idea de que la moneda europea estaba infravalorada desde hace tiempo. Pero no, en estos casi dos meses de 2020 ha sido el billete verde el que ha dado la sorpresa revalorizándose un 3,5% y arrastrando al euro a sus niveles de abril de 2017.

Un movimiento que califican de sorprendente. Ahora por un euro te dan 1,0804 dólares y a comienzos de año se cambiaba a 1,1206 dólares. Una buena noticia para los que invierten en bonos o Bolsa estadounidense y mala para los que preparan una escapada a Estados Unidos porque el viaje se ha encarecido de golpe ese 3,5%. Pero todo tiene su explicación. Aquí se mezcla la expectativa de la evolución de ambas economías (europea y estadounidense), los tipos de interés y sus previsiones, la capacidad de refugio de ambas divisas y una inesperada crisis nacida del coronavirus chino, rebautizado como Covid-19. Y a ello se añade la salida del Reino Unido de Europa con todo por decidir y sus repercusiones comerciales.

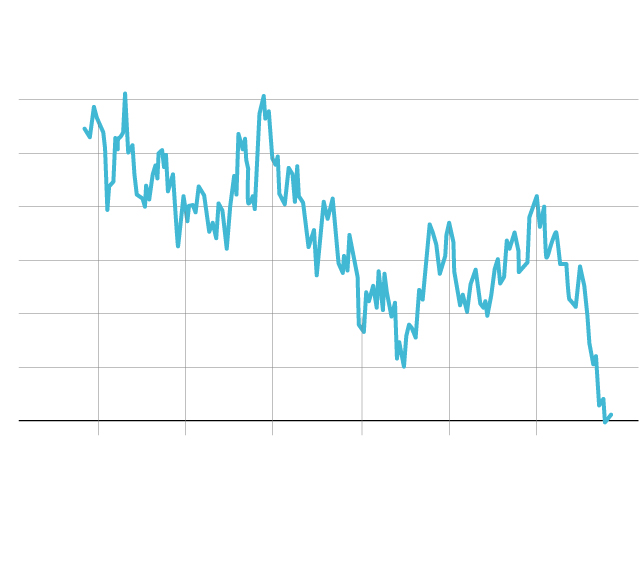

Evolución del euro frenta al dólar

1.14

1,13

1,12

1,11

1,10

1,09

1,08

Fuente: Bloomberg

EL PAÍS

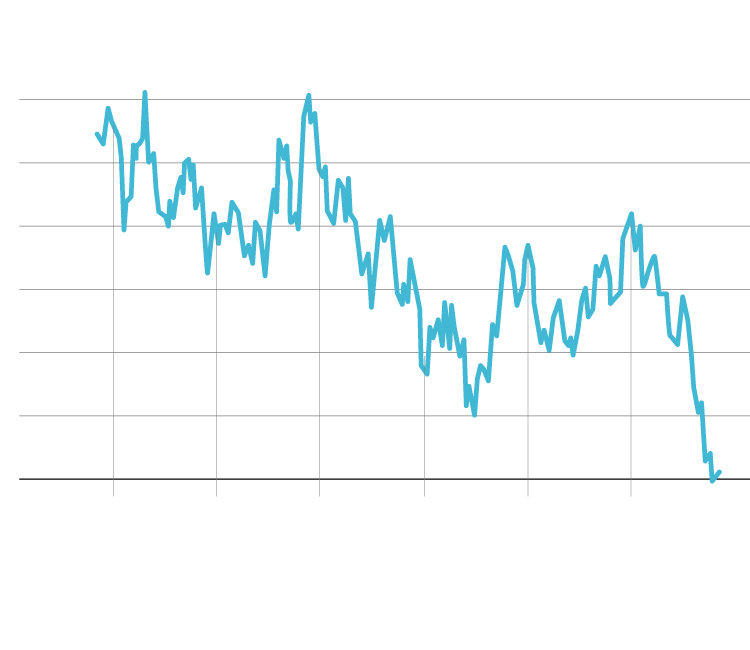

Evolución del euro frenta al dólar

1.14

1,13

1,12

1,11

1,10

1,09

1,08

Fuente: Bloomberg

EL PAÍS

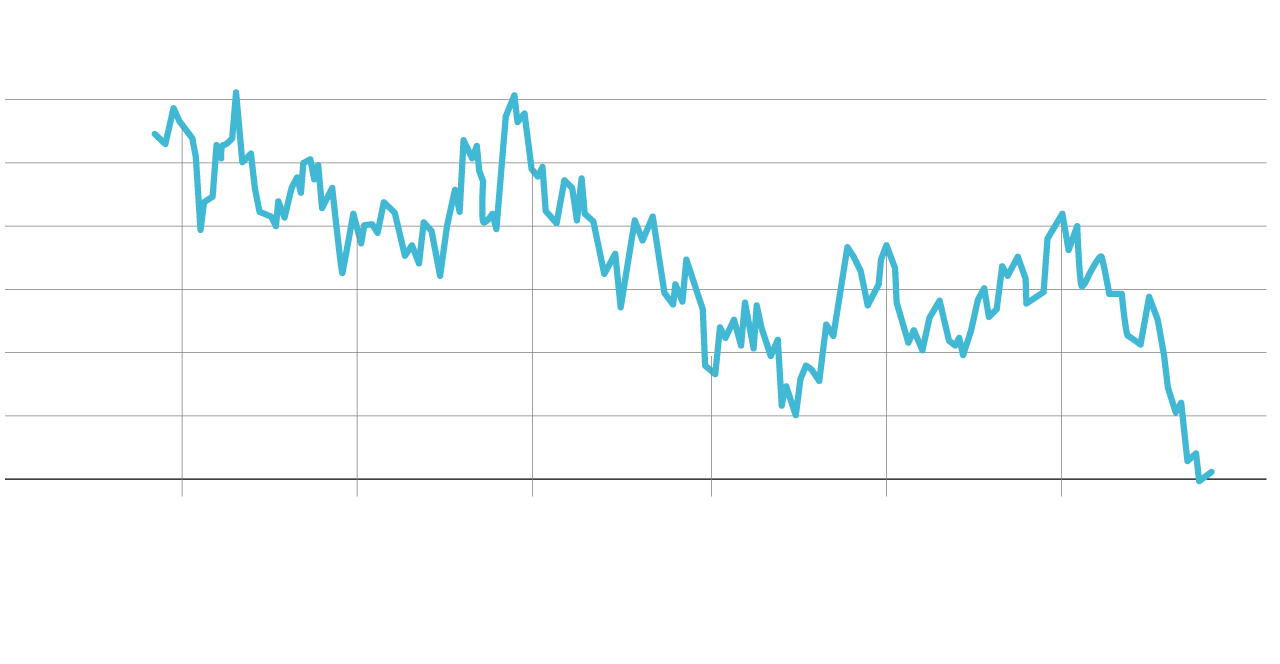

Evolución del euro frenta al dólar

1.14

1,13

1,12

1,11

1,10

1,09

1,08

Fuente: Bloomberg

EL PAÍS

El matemático Juan Ignacio Crespo, asesor del fondo de inversión Multiciclos Renta4, es también de los sorprendidos: «El euro estaba muy soportado. En primer lugar, porque el balance del Banco Central Europeo (BCE) se ha contenido, mientras que el de la Reserva Federal (Fed) ha crecido en más de 400.000 millones de dólares. El otro soporte es el estrechamiento de los diferenciales de intereses entre ambas economías que quitaban atractivo al dólar». Para este experto, la clave ha sido la crisis del Covid-19, que afecta más a la economía europea que a la estadounidense, ya que esta última está mucho más cerrada al exterior. «Las previsiones de crecimiento para la economía del dólar siguen en el 2%, mientras que para la eurozona pueden bajar hasta el 0% si la crisis de producción y comercial creada por el virus se mantiene. Nosotros tenemos una economía mucho más abierta».

Europa finalizó el año pasado con la esperanza de que la desaceleración sería algo pasajero y fácilmente remontable. De ahí el buen comportamiento de las Bolsas. Pero esa posibilidad ha empezado a oscurecerse a base de datos negativos. Así, la última ronda de indicadores económicos decepcionantes de la zona euro reveló que la economía estaba cerca de estancarse a finales de 2019, mientras que las economías francesa, italiana y alemana probablemente se contrajeron en el cuarto trimestre. Esta misma semana se desplomaban los índices de confianza empresarial (ZEW) de Alemania y de la Unión Europea. Un sentimiento negativo que ahora se ve agrandado por el menor crecimiento de China y sus efectos en Europa.

Olivia Álvarez, analista de Monex Europe, destaca ese cambio de percepción que se ha producido desde el optimismo hasta el pesimismo por la marcha de la economía europea. «La caída de la producción industrial conocida en enero (correspondiente a diciembre), con datos peores a lo esperado, junto a la encuesta ZEW han cambiado la percepción del riesgo en la eurozona». Y, cómo no, destaca la crisis del Covid-19, cuyos efectos se dejarán sentir en el primer semestre del año. Para la segunda parte de 2020 espera un repunte del crecimiento en la eurozona que traerá un fortalecimiento de la divisa. La analista considera imprescindible ver la evolución del sector del automóvil. «De momento, los datos de ventas de coches en enero han sido malos, en parte por compras adelantadas a diciembre, y hay que esperar», concluye.

El otro gran eje sobre el que pivota el devenir de las monedas es el de los tipos de interés. Actualmente, el tipo de intervención en Europa está en el 0% frente al 1,75% de Estados Unidos. En el mercado de bonos, el estadounidense a 10 años renta el 1,55%, frente al -0,419% del alemán. Unos tipos que, obviamente, atraen al dinero mundial hacia el dólar, pero donde nuevamente se ha abierto un escenario distinto.

El culpable de que los bancos centrales tengan que redefinir sus estrategias es el coronavirus y los efectos que tenga sobre la economía. Si el efecto es grande en Europa, el BCE, con Christine Largarde al frente, no descarta reducir a negativo su tipo de intervención. Mientras que, si Estados Unidos sigue con su fortaleza y los excelentes datos de paro, la Fed puede plantearse subir o mantener tipos para no recalentar la economía.

Desde el banco japonés MUFG Bank, el analista Lee Hardman indica en un reciente informe que «la debilidad del crecimiento en la eurozona mantendrá la presión sobre el BCE para que ofrezca una mayor relajación, lo que presenta riesgos a la baja para el euro, que ya se está debilitando con esta previsión. Si bien habría escepticismo sobre el potencial estímulo de bajar más los tipos hacia territorio negativo en la zona euro, dados los efectos indirectos poco deseables».

Impacto semestral

El banco Goldman Sachs reduce la debilidad del euro a un escenario de solo un semestre: «Las interrupciones de negocios relacionadas con el Covid-19 en la zona del euro deben ser temporales. Pero puede ser más difícil distinguir la señal del ruido dado el crecimiento débil que se prevé en el primer trimestre, y la respuesta más lenta, habitual entre los responsables políticos en la zona del euro. Por estas razones estamos bajando nuestros pronósticos a tres y seis meses del euro/dólar a 1,08 dólares (desde 1,11) y 1,10 (desde 1,13), respectivamente. Eso sí, no cambiamos nuestra visión a 12 meses, situando el cambio en 1,15 dólares, ya que esperamos un repunte de la actividad económica en el mundo».

A esos mismos niveles de 1,15 dólares por euro sitúa Bank of America su previsión para el cierre de 2020. Esta entidad echa mano del tópico de la tormenta perfecta que se ha creado en torno al euro en estos primeros compases del año con todo en su contra. Pero también habla bien de su oponente, el dólar: «Los datos de Estados Unidos siguen siendo sorprendentemente sólidos para esta etapa tardía de la recuperación de su economía». De nuevo, la sorpresa.

Descargo de responsabilidad

Toda la información contenida en este sitio web se publica solo con fines de información general y no como un consejo de inversión. Cualquier acción que el lector realice sobre la información que se encuentra en nuestro sitio web es estrictamente bajo su propio riesgo. Nuestra prioridad es brindar información de alta calidad. Nos tomamos nuestro tiempo para identificar, investigar y crear contenido educativo que sea útil para nuestros lectores. Para mantener este estándar y continuar creando contenido de buena calidad. Pero nuestros lectores pueden basarse en su propia investigación.